NISAとiDeCoがかなり世間に認知されるようになりました。

NISAはほとんどの人が知っていると思いますが、実際、日本証券業協会の「NISA口座の開設・利用状況(2024年2月時点)」によると、認知度は86.1%だということです。

iDeCoはNISAほどではないにしても、NISAの次はiDeCoと言わんばかりに最近いろんなところで名前を聞くようになりました。

野村アセットマネジメント資産運用研究所の「確定拠出年金に関する意識調査2023(2022年12月実施)」によると、iDeCoの認知度は70%を超えたようです。

・NISAとiDeCoの普及とその背景

2つの制度の認知度向上・普及拡大の要因は、もちろん税制優遇が素晴らしく利用者の利益になるからという前提はありますが、愛称をつけて国民に親しみやすく身近な存在としてアピールできたことが大きく寄与していると私は思っています。

NISAは、イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称になったとのことです。(金融庁HPより)

正式名称は「少額投資非課税制度」で、明らかに「NISA」の方が呼びやすいし覚えやすいですよね。

iDeCoの愛称は、実は公募で決まりました。

iDeCoの正式名称は、「個人型確定拠出年金」であり、その英語表記「individual-type Defined Contribution pension plan」の単語の一部から取って、親しみやすい響きの「iDeCo」が選ばれたとのことです。(厚生労働省HPより)

・iDeCoと企業型DCの現状比較

ところで確定拠出年金(DC:Defined Contribution)は、個人型と企業型があります。

どちらも「確定拠出年金法」を根拠とする制度であり、「個人型DC」「企業型DC」などと呼ぶこともあります。

iDeCoはこの「個人型DC」につけた愛称ということになります。

iDeCoの認知度は確かに高まってきていますが、実際には「企業型DC」の方が、より多くの人々に利用されています。

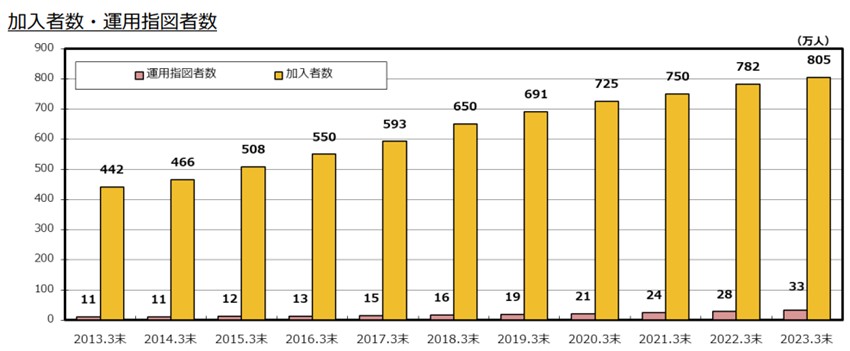

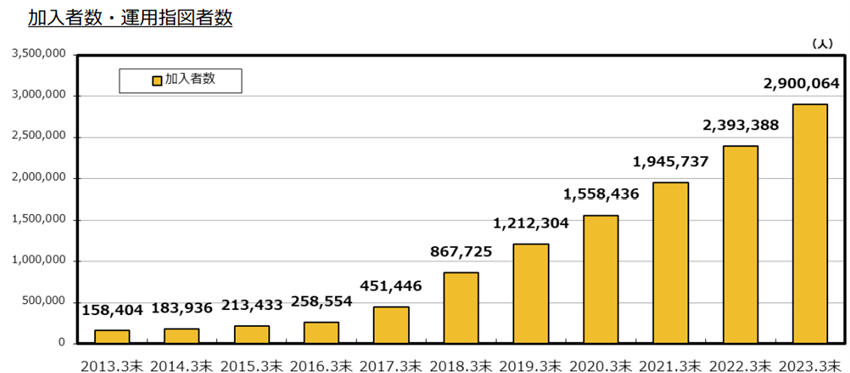

運営管理機関連絡協議会が作成している「確定拠出年金統計資料(2023年3月末)」によると、iDeCoの加入者数は約290万人なのに対し、企業型DCの加入者数は約805万人です。

【企業型DC】

【iDeCo】

企業型DCは、会社が従業員のために実施する年金制度(つまり企業年金)で、掛金を会社が拠出します。

拠出限度額や手数料負担など細かい違いはありますが、基本的な使い方や税制メリットはiDeCoと変わりません。

それなのに、企業型DCに自分が加入していることを認識していない人も一定数存在します。

上述の「確定拠出年金に関する意識調査2023(2022年12月実施)」では、iDeCoの認知度は70%超なのに対し、企業型DCの認知度は50%となっています。

企業型DCに加入していることを知らずにiDeCoに入りたいと言っている人までいるという話を聞いたことがあるほどです。

iDeCoばかり知名度が上がっているので、企業型DCにも愛称があると良いかもしれません。

実際、企業型DCを「企業型iDeCo」と呼ばれているのをみたことがあります。

iDeCoは「個人型DC」の意味なので、「企業型iDeCo」は本来の意味としてはよくわからないことになってしまいますが、認知度が上がるならこれでも良いと思います。

・年金アクチュアリーが企業型DCで果たす役割

さて、企業型DCは企業年金ですので、年金アクチュアリーのフィールドです。

年金アクチュアリーというと確定給付企業年金(DB:Defined Benefit)のイメージが強いかもしれませんが、DCもアクチュアリー試験の試験範囲に入っています。

試験範囲はDC全てですので、企業型DCがメインではありますが、iDeCoは企業年金ではないものの試験範囲に含まれています。

年金コースで正会員になったアクチュアリーは、DCの知識も一定以上習得しているということです。

そして、実際にDC領域で活躍している年金アクチュアリーも多く存在します。

DCでアクチュアリーがどのように活躍しているかというと、特に重要な役割を果たすのが企業型DCの導入時です。

企業が企業型DCを導入する際、退職一時金やDBも併用している場合が多くあります。

その場合、企業型DCだけの制度設計を考えれば良いのではなく、退職一時金やDBも含めた退職金全体のトータルコーディネートが必要となります。

検討する論点は非常に多いです。例えば、

・企業が想定する退職金の水準となるためには、どのような制度設計とするべきか

・DBの他制度掛金相当額による企業型DCの拠出限度額への影響を踏まえて、DBとDCのバランスはどうすべきか

・退職給付会計への影響はどうなるか

特に、退職一時金やDBから企業型DCへ移行する場合に発生する特別損益はどの程度の水準になるか

などがあり、これらの論点は、年金アクチュアリーの専門知識が不可欠です。

年金アクチュアリーが関わることでスムーズな導入ができ、導入後のミスマッチを防ぐことができます。

また、導入したらそれで終わりというわけでもありません。

DBのように毎年決算で数理計算が必要なわけではありませんが、退職給付制度の制度変更時や定年延長時など、節目節目で年金アクチュアリーの関与が求められる場面があります。

そのような場面では専門的な知識と経験が求められるため、年金アクチュアリーの存在は非常に重要です。

・企業型DCの今後の認知度向上に期待

800万人もの国民が加入している企業型DCですので、NISAやiDeCoに負けないくらい認知度が向上し、より多くの人が活用してくれると嬉しいです。

そして、多くの企業が積極的に導入を進めることで、年金アクチュアリーの需要も高まります。

NISAやiDeCoだけでなく、企業型DCも盛り上がっていくと良いですね。

ペンネーム:mizuki